千年大计留不住老板的心 中化岩土高管减持套现(2)

这很大程度上是由于部分并表公司在业绩承诺期结束之后,出现了业绩下滑。比如,公司在2014年从此次减持股东手中收购的上海远方承诺期到2016年。而2017年,上海远方净利润约6703.55万元,同比下滑了1.21%。

现金流也许比账面利润更重要。

应收款及存货大幅增加,经营性净现金流持续为负

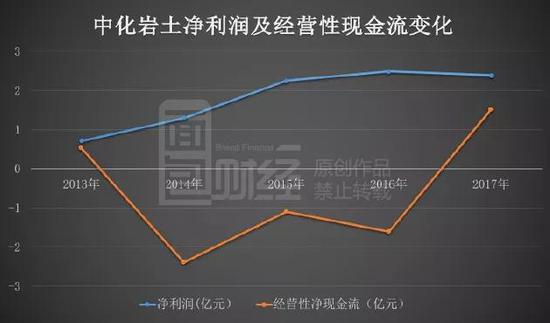

尽管通过收购公司并表,中化岩土净利润由2013年的约0.71亿元增加至2016年的2.48亿元,增加了2.37倍,但是公司的经营性净现金流却在2014-2016年持续为负。2017年,公司经营性净现金流虽然由负转正,但与同期净利润仍有约0.89亿的差额。如下图所示:

从财报上分析:公司经营性现金流与利润出现明显背离,主要因应收账款及存货大幅增加占用了现金。

翻查财报:中化岩土应收账款账面价值由2013年底的2.6亿元增加至2017年底的18.2亿元,增加了6倍;存货账面价值由2013年底的1.43亿元增加至2017年底的16.25亿元,增加了17.68亿元,增加了11.36倍。

可见,这些年中化岩土通过持续并购提升了账面利润,但却并没有带来多少经营性现金流入,反而大量流出。而出售方在获得股权解禁之后,与上市公司控股股东一起,纷纷套现离场,小散怎么看?

2018年12月24日,中化岩土还将有约1.9亿股股份解禁,占到公司总股本的10.52%,解禁股东包括此次减持的吴延炜、宋伟民及刘忠池三位股东,这些股东还会不会进一步减持?

股海冲浪,不能只看概念,大股东和董监高的减持动向不可不关注。(YYL)

相关文章: